Por Estêvão Kopschitz Xavier Bastos

Este boletim apresenta uma compilação de expectativas para diversas variáveis econômicas, coletadas de diferentes fontes. Neste número, são apresentadas previsões para o PIB, IPCA, juros, taxa de câmbio e preços de commodities. A previsão de crescimento do PIB em 2021 passou, desde o início da pandemia, por dois momentos de mudança de patamar: abril do ano passado e entre maio e julho deste ano. Na primeira mudança, a projeção média do Sistema Expectativas de Mercado do BCB passou de 2,5% para 3,5%, nível em que permaneceu por vários meses, para depois declinar para 3,1%, em abril de 2021. Em seguida, a nova rodada de revisões trouxe a projeção média para a taxa de 5,2%, que vigora desde os últimos dias de julho. A projeção para 2022 não se alterou logo depois do começo da pandemia, oscilando em torno de 2,5%; a partir de meados de junho deste ano, no entanto, as expectativas começaram a ser revistas para baixo, com a média caindo para o valor atual de 2,1%.

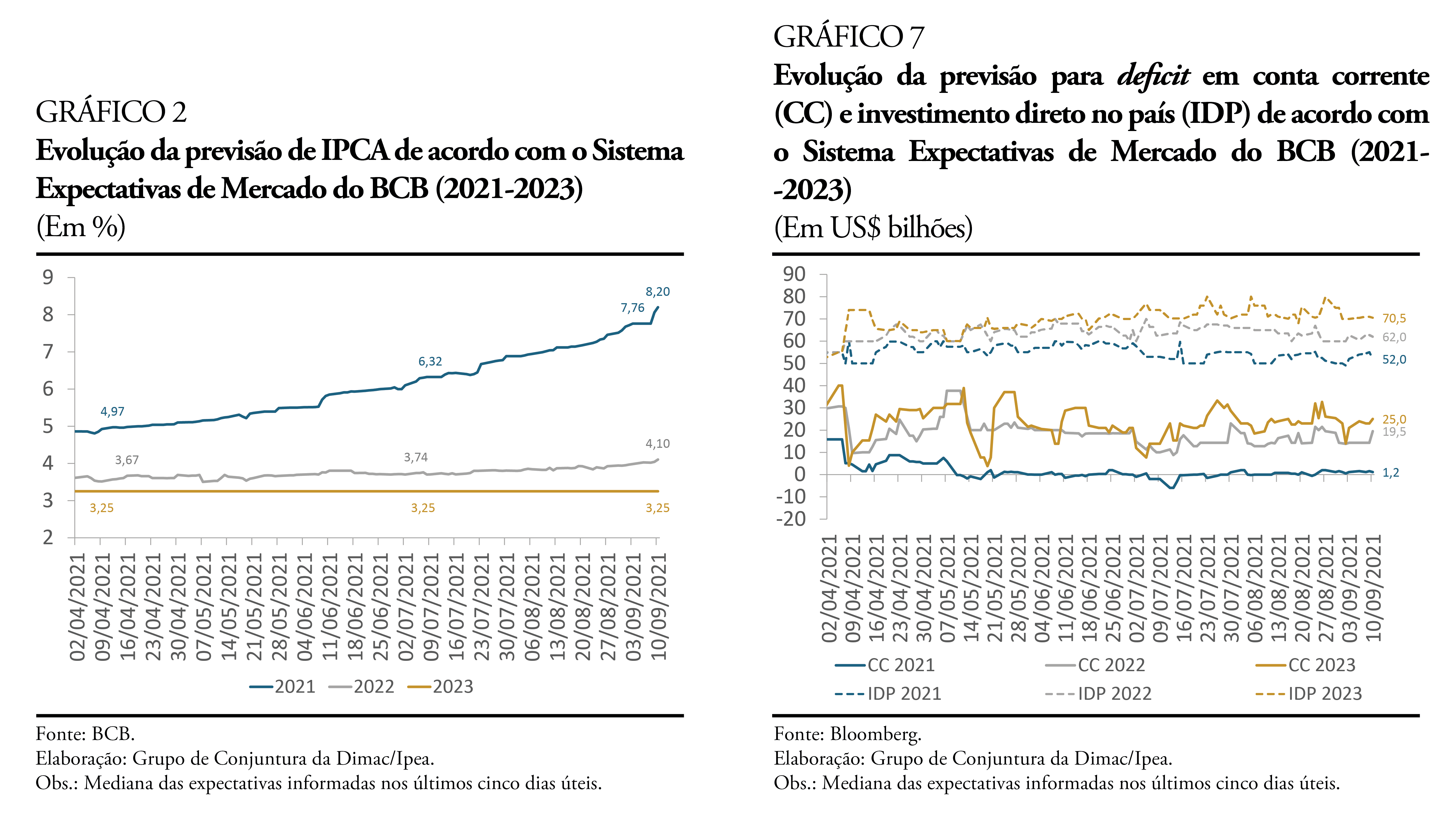

A evolução esperada da inflação ao consumidor indica que as expectativas de médio e longo prazo estão ancoradas nas metas definidas, apesar da elevação atual da taxa de inflação. De acordo com a mediana das projeções da pesquisa do BCB junto ao mercado, o IPCA de julho deste ano, de 0,96%, terá sido a taxa mensal mais elevada até pelo menos julho de 2023, período no qual ela oscilará entre 0,2% e 0,5%. A taxa acumulada em doze meses alcançará o pico de 9,3% em agosto deste ano e, depois de registrar 7,1% em dezembro, voltará, a partir de julho do ano que vem, para abaixo do limite superior de tolerância da meta de inflação (5,0%), chegando em dezembro de 2022 a 3,9%, ainda acima da meta de 3,5%. Após a definição da meta para 2024, em 24 de junho último, a mediana das expectativas para o IPCA em 2024 e 2025 migrou para a meta de 3,00%, em lugar dos 3,25% em que se encontrava até então, equivalente à meta de 2023, a última que estava definida. O BCB tem reagido à alta da inflação com elevação da Selic e indicações de que o aumento total ao fim do processo de aperto monetário será maior do que o incialmente antecipado. Como decorrência, as taxas de juros de curto, médio e longo prazos têm se elevado, com maior aumento nos prazos mais curtos, como se observa no mercado de DI futuro e na estrutura a termo da taxa de juros (ETTJ) de títulos da dívida pública.

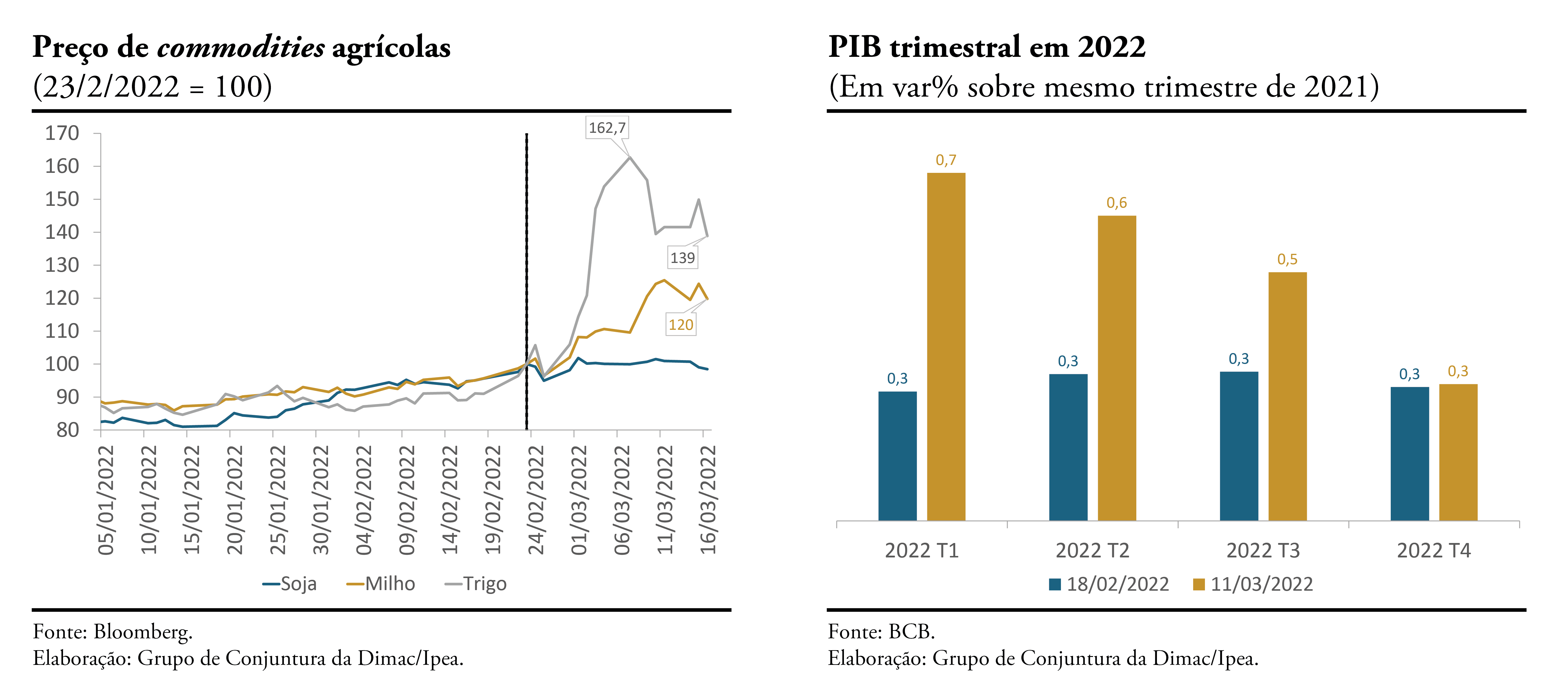

O comportamento dos preços das commodities tem relevância para o nível de atividade e para a taxa de inflação. São apresentadas projeções trimestrais até o fim de 2022 para as quatro commodities que, em conjunto, responderam por 40% das exportações brasileiras no ano passado: soja em grão, minério de ferro, petróleo e açúcar. As projeções para os preços da soja, do ferro e do açúcar indicam que os preços teriam atingido um pico no segundo trimestre deste ano, passando a cair em seguida, permanecendo, no entanto, pelo menos até o fim de 2022, acima dos níveis de 2019. A expectativa para o preço do petróleo é também que pare de subir, mas que permaneça em patamar elevado nos próximos trimestres.

Acesse o texto completo