Por Estêvão Kopschitz X. Bastos

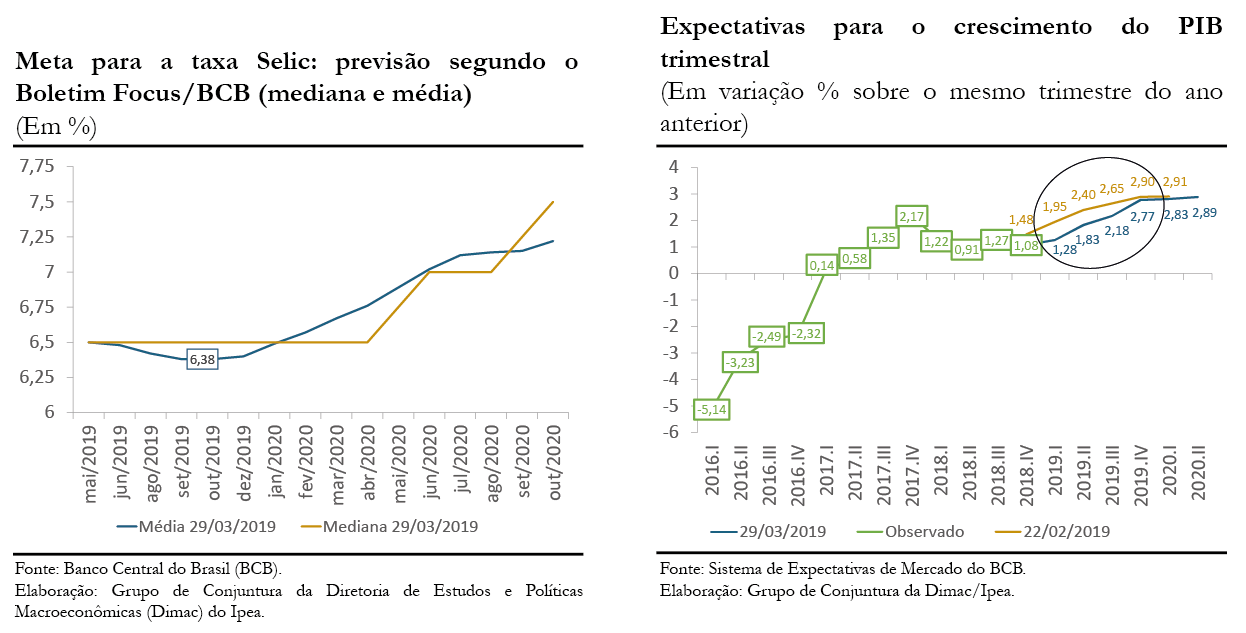

Este boletim apresenta uma compilação de expectativas para diversas variáveis econômicas, coletadas de diferentes fontes. A inflação para o ano completo de 2019 tem passado por consideráveis revisões, por causa da elevação recente de alguns preços, como o da carne, mas as projeções para 2020 não foram afetadas, nem as expectativas quanto às decisões do Comitê de Política Monetária (Copom) para a meta Selic. A inflação esperada para os próximos doze meses implícita nas cotações de títulos do Tesouro elevou-se recentemente, mas essa inflação tem sazonalidade e, depois de feito o ajuste, a alta mostra-se menor. A STN publicou uma atualização do Relatório de Projeções da Dívida Pública Federal do segundo quadrimestre e aqui são comparadas as projeções anteriores com as revistas para a dívida pública e o resultado primário, cotejadas com as previsões coletadas pelo boletim Focus/BCB e pelo Prisma Fiscal/SPE. Um dos motivos para a atualização foi a publicação, pelo IBGE, de uma série revista do PIB nominal: o de 2018 ficou 0,9% mais alto, e, no primeiro semestre de 2019, o aumento foi de 0,8%, o que afeta as variáveis medidas em porcentagem do PIB. São mostradas também as projeções para a conta corrente do balanço de pagamentos, que passaram a refletir as recentes revisões nos dados. Por fim, registra-se que diminuiu a probabilidade de recessão nos Estados Unidos, aferida a partir da inclinação da curva de juros.